この10年、相続に関する税制改正や法整備が幾度となく行われました。中には専門家でないと理解しづらい内容の制度もあり、制度そのものを知らない方も少なくないでしょう。特に土地オーナーや富裕層にとって、税制は厳しくなるばかりです。加えて地価の上昇やインフレもあり資産管理・運用も再考が必要です。この10年間の主な税制改正等を振り返り、注意点を考えていきます。

相続税の基礎控除が縮小、最高税率引き上げ(2015年1月より)

2015年1月から相続税の基礎控除が大幅に縮小されました。この10年で最も大きな税制改正といってもよいでしょう。

以前の基礎控除は「5,000万円+1,000万円×法定相続人の数」でしたが、改正後は「3,000万円+600万円×法定相続人の数」となり、縮小幅は約4割です。これにより、それまで課税対象とならなかった人も課税対象となり、翌年には相続税課税対象者が約1.8倍に急増。同時に相続税の最高税率もアップされました。

2015年1月より相続税の基礎控除が4割縮小され、相続税課税対象者が約1.8倍も増加している。

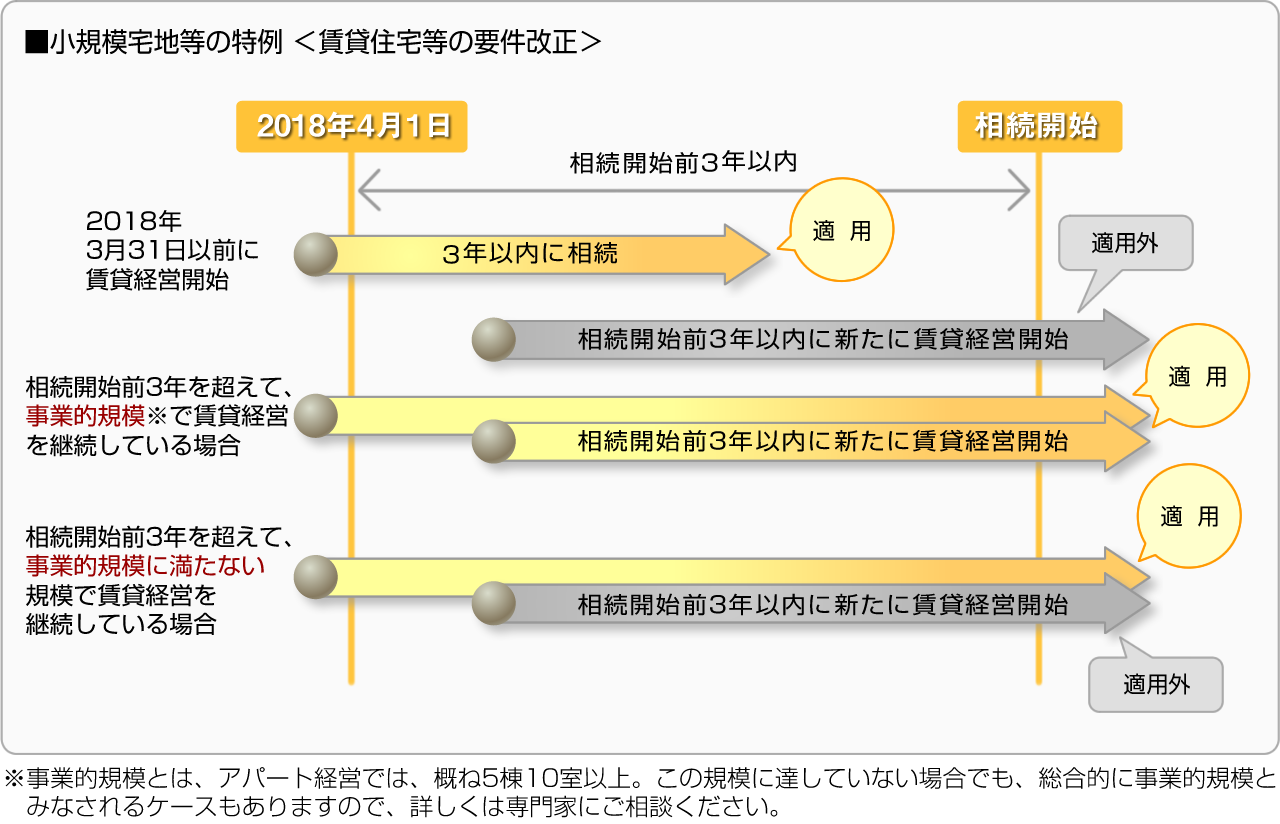

小規模宅地等の特例、自宅と賃貸住宅の要件厳格化(2018年4月1日より)

小規模宅地等の特例とは、相続税評価において、自宅の土地は330m2まで80%減額、賃貸住宅等の土地は200m2まで50%減額、事業用の土地は400m2まで80%減額というものです。土地オーナーにとっては大幅な減税措置なだけに、この特例が使えるかどうかは大きなポイントです。しかし、この要件が2018年4月より厳格化されました。

まず自宅の土地については、賃貸住宅に住んでいる子どもが相続して、自宅に住む場合は適用できました。しかし、不正が相次いだため、過去に一度でも持ち家を所有していたことがある場合は、対象から除外されることになりました。

核家族化が進んだ現在では、子ども世代は独立するケースがほとんどで、二次相続では使えないケースが多いでしょう。自宅の空き家対策と共に何らかの対策が必要です。

賃貸住宅等の土地については、賃貸経営の開始時期について厳格化されました。相続開始前3年以内に新たに賃貸経営を開始した場合は適用外となります。いわゆる3年縛りです。相続が近そうだからと、節税だけを目的に急に始めても適用外ということです。ただし、事業的規模で賃貸経営を始める場合などは適用となります。

これにより、土地活用による相続対策は、計画的に早めに進める必要があります。

実家の空き家問題を含め、土地活用は早めに計画しないと効果がなくなる可能性がある。

相続と贈与の一体課税(2024年1月1日より)

今年の1月より施行された、まだ記憶に新しい税制改正です。贈与では、よく活用されていた「暦年課税制度」。相続時に3年以内の贈与がある場合、基礎控除110万円も含めて相続財産に持ち戻す、いわゆる"3年縛り"がありました。この持ち戻しの期間が今年の1月より3年以内から7年以内に延長されました。そしてもう一つの制度、2,500万円までは贈与時は非課税となり、相続時に精算する「相続時精算課税制度」に110万円の基礎控除が新設されました。この基礎控除分は相続時の精算に加算する必要はありません。この二つの制度は併用できず、相続時精算課税制度を選択すると暦年課税に戻れません。どちらを選択するのがよいかは、ケースバスケースです。

暦年課税、相続時精算課税制度についてはバックナンバー「暦年贈与or相続時精算課税、どちらを選択すべきか?」で専門家が解説しています。参考にしてください。

「暦年課税制度」の持ち戻し期間が3年以内から7年以内に延長された。「相続時精算課税制度」と合わせてよく検討する必要がある。

路線価上昇10年前の約3倍のエリアも出現

この10年、地価が大きく上昇したことも大きな環境の変化です。

固定資産税は急激に上昇しないように負担調整がなされますが、土地オーナーなどは実感として上がっていると感じている方が多いでしょう。

前回のこのコーナーで解説しましたが、路線価の対前年変動率はコロナ前の水準を超えて上昇しています。路線価自体も10年前と比べると大きく上昇しています。

ちなみに今年の東京都の路線価上昇率トップ5を10年前の路線価と比べてみました。

東京都の上昇率2位の「北千住駅西口駅前広場通り」は1m2あたり557万円でしたが、10年前は194万円です。路線価は2.87倍で363万円の上昇です。単純計算すると100m2で約3.6億円の上昇ということになります。

各税務署管内の最高路線価は、商業地がほとんどで、実際の評価額は土地の形状や道路に面している状況に応じて補正されますので、単純計算はできませんが、住宅地も上昇を続けています。

この10年で地価は大幅に上昇している。商業地では路線価が約3倍のエリアもある。土地の相続税評価額も改めて試算する必要がある。

これからの相続対策-10年前の相続対策は見直しが必要

これまで見てきたように、この10年で相続に関する環境は大きく変わりました。これら以外にも相続法改正により「配偶者居住権」や「法務局での自筆証書遺言の保管制度」など新しい制度もできました。

これらの環境変化で、今後気をつけなければならない相続対策のポイントを3つ挙げたいと思います。

1. 納税資金対策-予定していた納税資金が足りない!?

相続対策の一つに、納税資金対策があります。今の財産を査定し、想定される納税額の資金を確保しなければなりません。しかし、この10年で考えると基礎控除の縮小や地価の上昇により、想定していた納税額より増えていると思われます。特に地価の上昇は今後も想定されることです。定期的に納税額の試算をし、その対策を講じることが必要です。

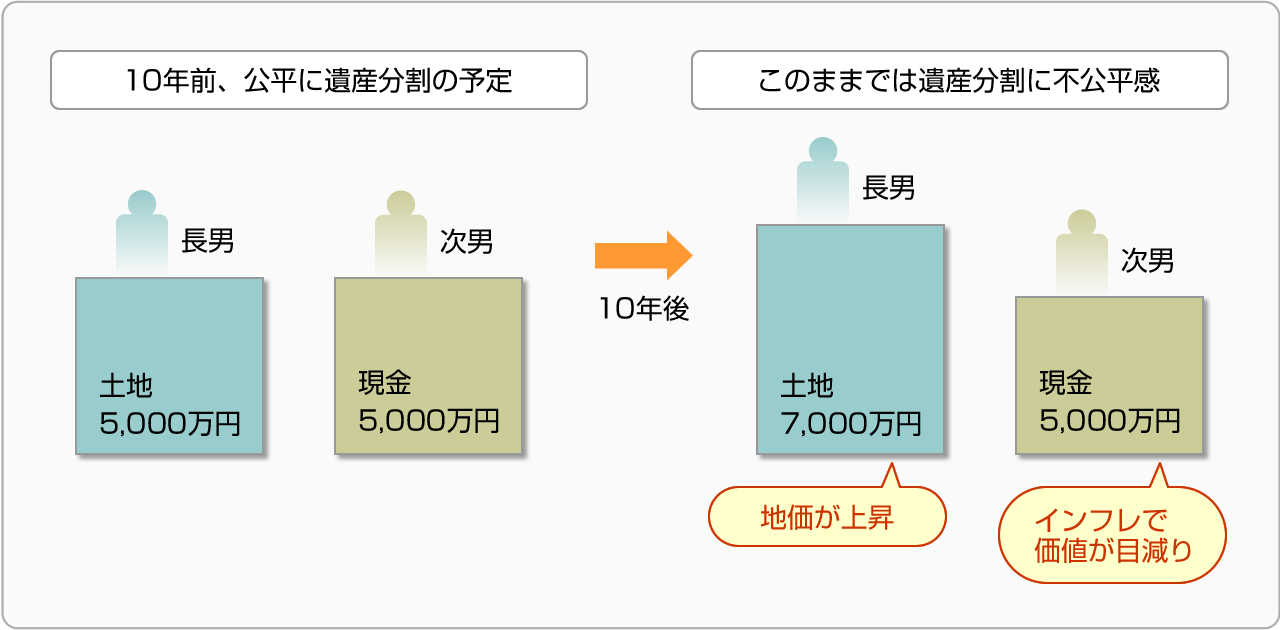

2. 遺産分割-10年前に書いた遺言での遺産分割に不公平が生じている

特に土地オーナーが気を付けなければならないのが、遺産分割への影響です。地価が上昇したり、インフレにより現金の価値が目減りしたり、公平に分けたつもりの遺産分割に不公平が生じている可能性があります。これからの10年も見据えて、遺産分割はもちろん、公平に遺産分割するための対策を見直す必要があるでしょう。不動産の遺産分割で気を付けたいのが、相続税評価額ではなく実勢価格を考慮して分割するということです。

3. 特例の活用-使えるはずだった特例が使えない、新設された特例を見逃している

小規模宅地等の特例のように、特例の要件は毎年のように税制改正で変更があります。これを知らないと、使えるはずだった特例が使えなかったり、使えなかった特例が使えるようになっていることに気がつかないことがあります。また、新設される特例もあります。これらの要件の改正や新制度の使い勝手を理解することは、非常に難しいものです。専門家に相談して判断を仰ぐようにしてください。

相続対策は、相続税の試算を含めて定期的に見直すことが必要。対策は一つとは限らないので、納得のいく対策を見つけること。